こんにちは!

今回は、

2024年になってやたらテレビで見聞きする「NISA」。大きな声じゃ言えないけど、実はよく分からないんだよね、、

という方に向けて、

NISAを分かりやすく説明してみたいと思います。

また、よくあるNISAの勘違いについてもちょっと突っ込んでみました。

ぜひNISAを正しく理解してあなたの資産形成に役立ててほしいと思います!

- 名前:サラリーマンパパ

- 2児の父親

- 趣味:ブログ、ピアノ、ドライブ、スポーツ(主に球技)、散歩

- 投資歴4年(2024年時点)

- 運用額 約800万円(2024年時点)

- 投資対象:個別株(日米)、ETF、投資信託

税金が免除される制度

NISAは「投資」に関する制度です。

例えば株式投資。

株価が安いときに買って、株価が高くなった時に売ると、株価が上がった分だけ利益を得られます。

また、配当のある株なら、定期的に決まった額のお金(=配当益)を受け取ることが出来ます。

日本企業であれば年に2回、アメリカの企業なら年に4回の配当をもらえる会社が多いです。

でも、これらの投資で得られる利益には注意点があります。

それは、利益に対して税金が掛かること。

どれくらい掛かるかというと、利益に対して約20%です。

100万円の利益が出たとしても、手元に残るのは80万円ということですね。

でも、NISAであれば20%の税金が免除されます。

100万円の利益が出たら100万円まるごと手に入れられるのです!

NISAのちょっと細かい話

NISAの大きな特長は「税金がオトクになること!」というのはお分かり頂けたでしょうか。

ここからは、もう少し細かいNISAのことをお話します。

実は、2024年からNISAの制度が大きく変わっているんです。

NISAを理解するうえで押さえておきたい点は以下の3つ!

- 非課税の期間は無期限

- 「積立投資枠」と「成長投資枠」がある

- NISAとして投資できるお金はひとり1,800万円まで

ひとつずつ見ていきましょう。

非課税期間は無期限

NISA制度を利用して投資したとき税金が掛からないわけですが、その時間的な制約はありません。

つまり、いつNISAを利用して投資してもずっと、一生涯税金がかかりません。

実は、2023年までのNISAは非課税期間に制約がありました。

”つみたてNISA”が20年間、”一般NISA”は5年という感じ。

例えば、2020年に”つみたてNISA”を利用して投資した分の利益は、2039年までは税金が掛かりませんが2040年以降は普通の株式投資と同様に利益に対して20%の税金が掛かります。

でも、2024年からはNISAを利用して投資した分はいつまで経っても非課税で運用できます。

非課税期間が無期限になるというのは、特に長期投資にとって非常に大きなメリットです。

長期投資とは、株や投資信託などの商品を買ってから売るまでの期間が長い投資のこと。

どれくらい長いかは人それぞれですが、数十年くらいずっと売らずに株や投資信託を持ち続ける人もたくさんいます。

長期投資でよくあるのは、

- 多くの配当が出る会社の株への投資

- アメリカなどの長期的な成長が見込まれる市場に分散投資できる投資信託

などです。

こういった投資とNISAは相性がよさそうです。

NISAには「つみたて投資枠」と「成長投資枠」がある

一口にNISAと言っても、実は2種類あります。

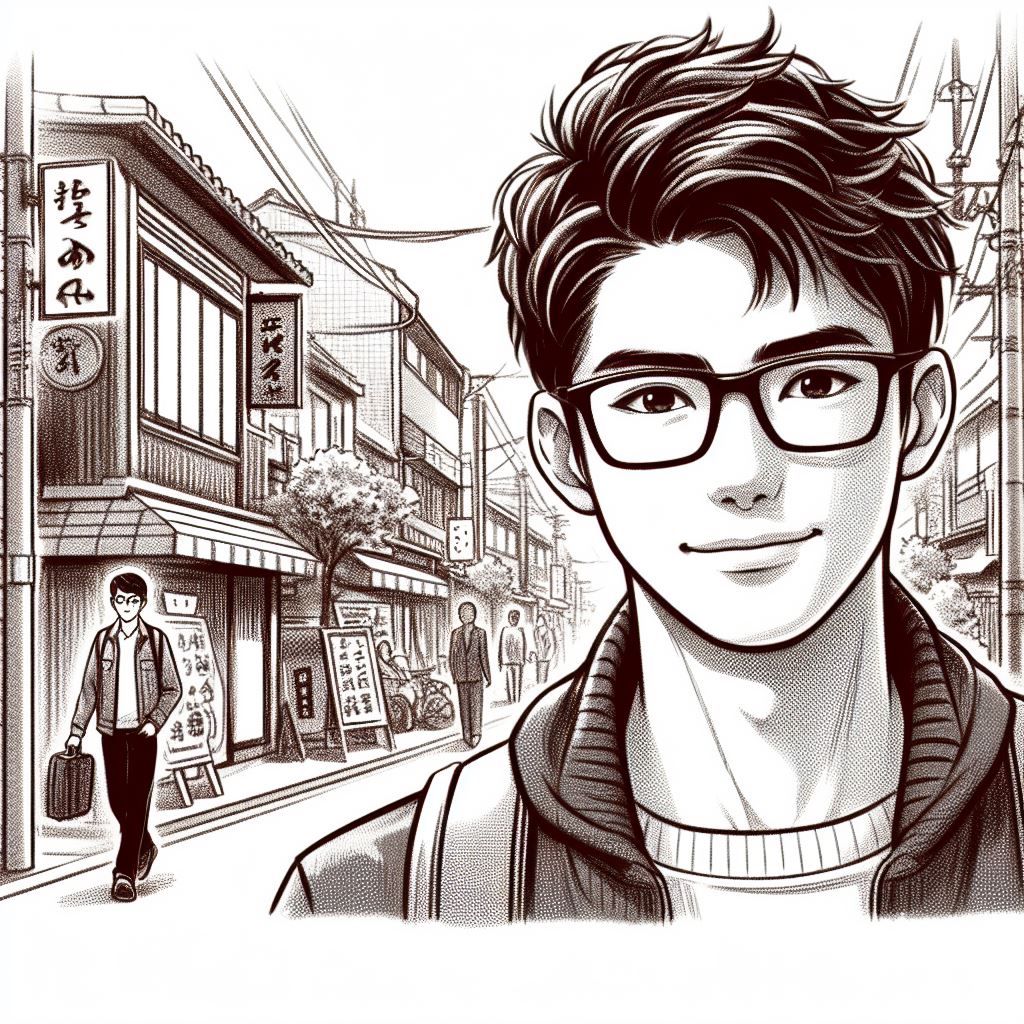

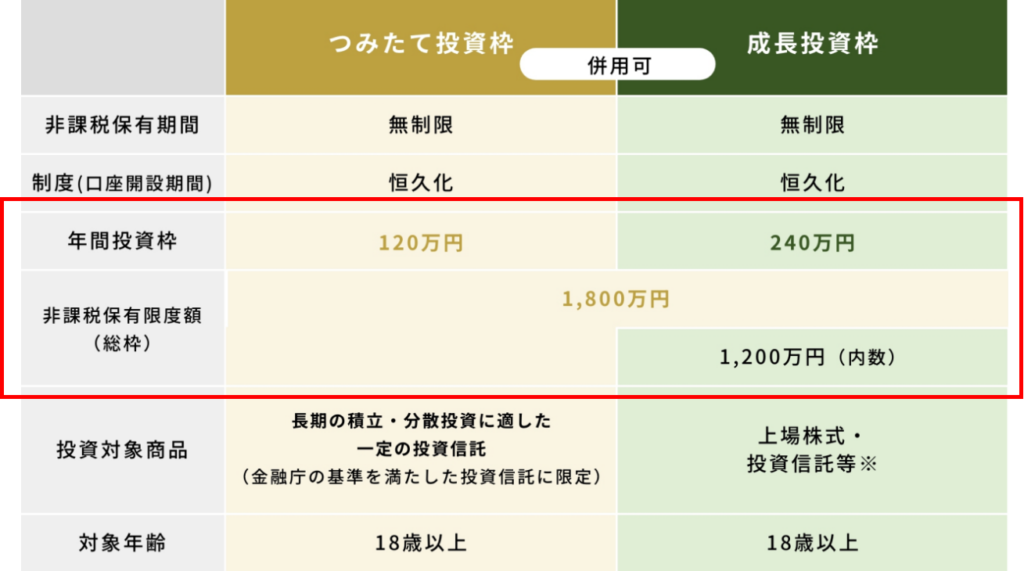

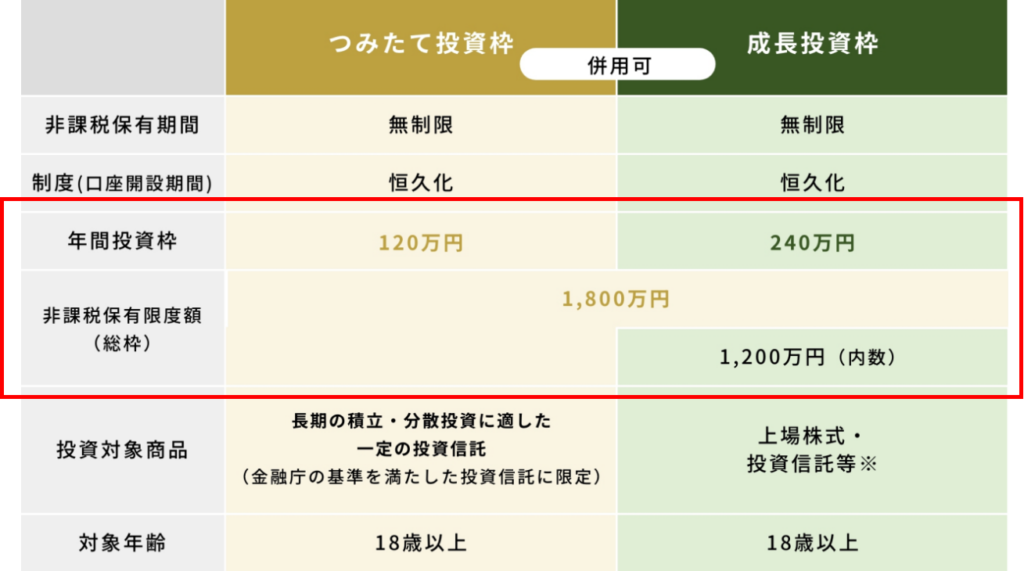

それは「積立投資枠」と「成長投資枠」。

どちらの枠で投資しても税金が掛からないのは同じです。

でも細かく見るとこんな違いがあります。

違うのは、投資できる銘柄/商品、投資上限額、そして表にはありませんが購入方法です。

上限額については次の章でご説明します。

まず、投資できる銘柄/商品について。

「つみたて投資枠」で投資できるのは「長期の積立・分散投資に適した一定の投資信託」です。

個別の会社の株は積立投資枠では購入できません。

積立投資枠で購入できるのは、金融庁が認めた比較的リスクの低い商品が多いです。(と言いつつ、そこそこハイリスクハイリターンな商品もあるように思いますが、、、)

ネットで「オルカン」とか「S&P500」とかを見聞きしたことがあるかもしれません。これらの投資信託の商品を積立投資枠でコツコツ買い進める人が多い印象です。

一方の成長投資枠は選択肢がたくさんあります。投資信託はもちろん国内外の個別株も購入できます↓

自分が買いたいな、と思った銘柄や商品があれば成長投資枠でも投資できるのか確認してみるといいですね。

で、積立投資枠と成長投資枠の違いの2つ目が投資方法。

積立投資枠は文字通り「積み立てる」ことが出来ます。

下は楽天証券の例です。

パソコンですが「オルカン」の投資信託の画面です。

緑の”積立設定”を押してみましょう。

すると、下のように積立金額を設定する画面に遷移します。

積立頻度は月イチか毎日のいずれかを設定できます。

さらに、ボーナス設定も可能です。

ボーナス設定すると任意の日にちにまとまった額の投資を設定することが出来ます。

実は玄人はこのボーナス設定を使いこなすのですが、これはまた別の記事でお話します。

ひとまず、これで積立投資枠の購入方法の設定が出来ます。

これで毎月決まった額が自動的に購入されます。

一方の成長投資枠。

成長投資枠はスポット購入と積立購入の両方が可能です。

スポット購入とは、一度にまとまった額を購入したい場合に活用できます。

また、積立購入の設定も可能です。ただし、積立投資枠で可能だった”ボーナス設定”は出来ないようです。

(あくまで楽天証券の話なので、他の証券会社は分かりません)

NISAとして投資できるお金はひとり1,800万円まで

NISAを利用して投資すると利益に掛かる税金が免除されるとお話しましたが、NISAを利用して投資できる額には上限があります。

たしかに無制限で非課税枠で投資出来たら大変ですね、、(笑)

一人当たり、生涯で1,800万円まで投資が出来ます。

ただし、成長投資枠での投資は最大で1,200万円までという制限があります。

なので、「NISAを1,800万円の限度額いっぱいまで使いたいし、成長投資枠をフルに使いたい!」と思っている人でも1,800万円のうち少なくとも600万円はつみたて投資枠を使わないといけないわけです。

更に、一度に1,800万円投資できるわけではなく、更に1年に360万円までという制限があります。

360万円のうち、成長投資枠は240万円まで、つみたて投資枠は120万円までの制限があります。

ちなみに、この1,800万円という制限ですが、株を売れば枠が復活するんです!

これまでのNISAだとNISA枠で購入した投信や株を売っても、購入してしまった分は戻らなかったのですが、2024年からのNISAは復活するようになりました。

例えば、教育資金で一時的にNISA枠の資産を使ったとしても、再びNISA枠を使って投資すれば今度は老後資金のための資産運用を始められるということ。

よりフレキシブルにNISAを資産運用に活用できるようになりました。

ただし、1点注意点があって、売却によるNISA枠の復活は翌年です。

同じ年では枠が復活しないということですね。

例えば、1月に100万円分S&P500の投信を成長投資枠で購入して7月に120万円になったから全て売却したとします。

この場合、1月に購入した時点で成長投資枠の残り枠は

240万円 - 100万円 = 140万円

ですが、7月に売却したとしても140万円の残り枠が同じ年のうちに240万円に戻ることは無いのです。

しかし、翌年の1月1日になった時点でまた240万円に復活します。(もちろん他に売買していたらまた別ですが)

「NISAならお金が増える」には注意

2024年からのNISAについて概要を掴んで頂けたでしょうか?

ここまで読んで頂けた方はお分かりかと思うのですが、

NISAは決して魔法の制度ではなく、単に投資の利益に掛かる税金が掛かりませんよ、というだけの制度です。

(それが大きいのですが)

最近SNSで新NISAをきっかけに投資を始めた人で多いのが、「毎月10万円積み立てます!貯金は100万円です!」みたいな感じの人。

結構いらっしゃいます。

何度も言いますがNISAは税金が掛からないだけで、やっていることは投資です。

投資ということはプラスになることもありますがマイナスになることももちろんあります。

そのことを忘れずに、無理のない額でNISAを活用するようにしましょう。

「NISAで短期で人生大逆転!」は無いと思ってください。(2,30年の長期間ならわかりませんが)

まとめ:NISAを正しく理解して活用しましょう

ここまで読んで頂いた方、ありがとうございました!

SNSでは、

NISAって国が推奨する制度だから何となくやめた方がよさそう

NISAは儲かるらしいから全財産ブッ込んでやるぜっ!

みたいな声が結構見聞きされます。

でも、NISAを正しく理解して、過度に恐れることなく、一方で過信せずに適切に向き合いたいものです。

今回はここまでです。

ありがとうございました!

コメント